Если 2022 и 2023 год стали для рынка ритейла «полигоном экстремальной тренировки», требующей мгновенной реакции на реализующиеся один за другим риски, креативности решений и стрессоустойчивости, то 2024 год прошел под эгидой работы с «уверенным» покупателем, который не просто не уменьшил объемы потребления, а, напротив, смог удивить игроков тем, в каких нишах рос спрос и какие отложенные ранее потребности нашли выход.

О главных результатах прошедших 12 месяцев и ключевых трендах — в новом аналитическом обзоре Нильсен.

1. Рекордный оптимизм и рациональное потребление

Одна из главных отличительных черт 2024 года — потребитель на протяжении этих 12 месяцев обладал рекордной уверенностью в будущем: индекс потребительского оптимизма, измеряемый Нильсен, находился на рекордно высоком уровне (около 110 пунктов в среднем, что остается среди самых высоких показателей за многие годы проводимой оценки). Показатель индекса выше 100 свидетельствует о том, что в стране преобладают скорее оптимистичные настроения, то есть потребитель готов к тратам и в целом позитивно смотрит на экономическую ситуацию.

Интересно отметить, что драйвером оптимистичных оценок остаются молодые покупатели. В группе 18-24 лет значение индекса составило сразу 118 пунктов, а в диапазоне 25-34 лет — 114 пунктов из 200. Это говорит о том, что более молодые потребители лучше оценивают свое положение по всем критериям, из которых складывается индекс: перспективы трудоустройства, личные финансы и время для покупки новых вещей, что трансформируется и в рост потребления.

Парадокс уверенности — на фоне роста спроса покупатели сохранили приверженность к ранее существовавшим привычкам экономии. 62% из них говорят о том, что прибегают к той или иной стратегии экономии даже на фоне роста располагаемых доходов, что воплощается в виде новых моделей поведения, но уже не универсальных, а уникальных почти для любого сегмента рынка.

2. Драйверы рынка: удобство и «здоровые» категории

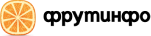

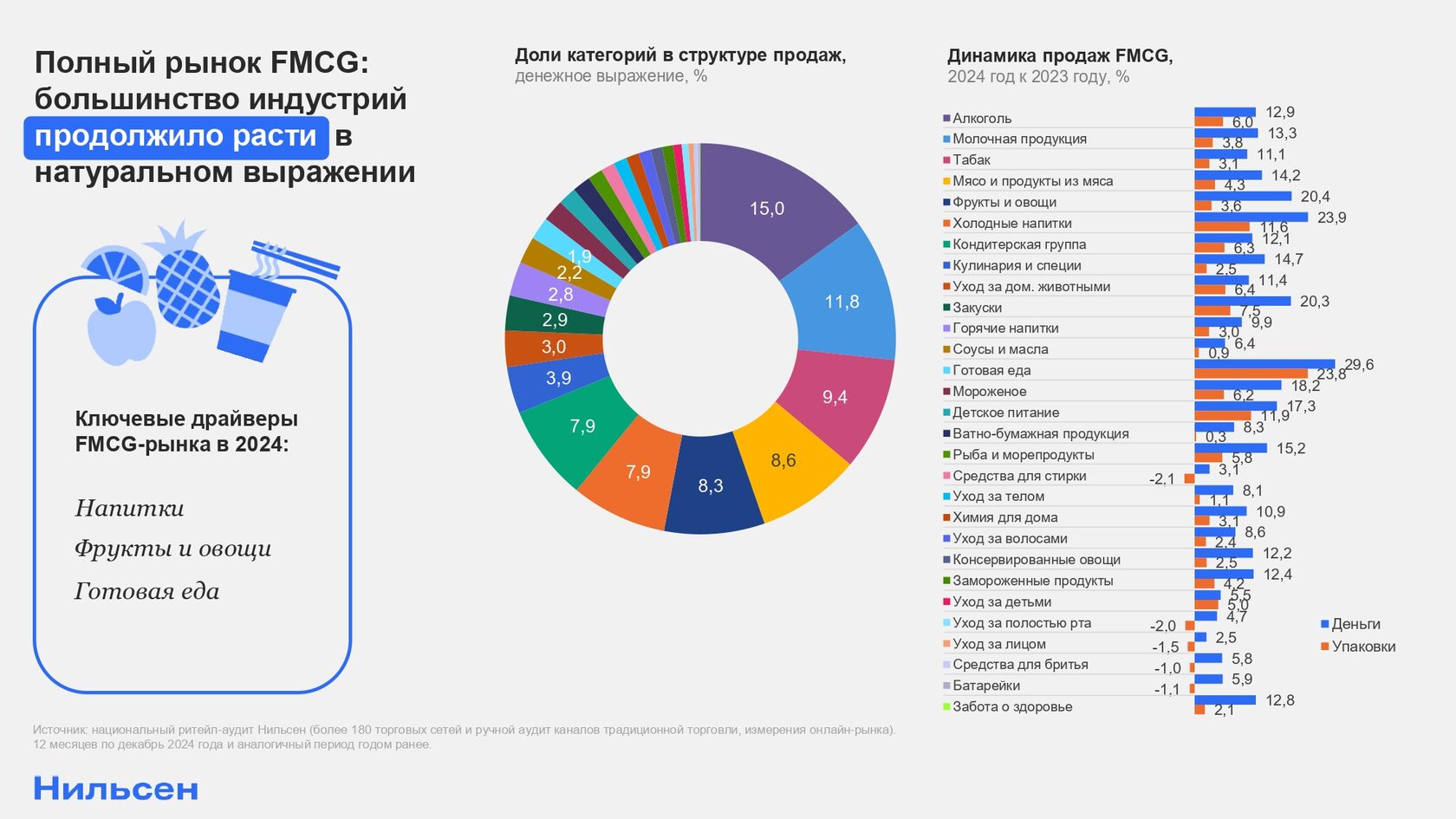

Высокий уровень оптимизма, в свою очередь, поддерживает объемы реального спроса. По итогам 2024 года продажи на FMCG-рынке выросли на 14,1%, из которых вклад реального спроса составил 5,1 п.п.

При этом рост потребления стимулировал развитие большинства товарных групп FMCG: в 2024 году продажи как продуктового, так и непродовольственного рынка ускорились в натуральном выражении, за исключением всего нескольких стагнировавших индустрий.

Если же смотреть на крупнейшие категории-драйверы, то наибольший вклад в развитие индустрии в 2024 году внесли три ключевые группы:

- Прохладительные напитки. Благодаря более жаркому лету и теплому сентябрю спрос на прохладительные напитки значительно вырос, однако развитие категории стимулировали не только погодные условия, но и инвестиции самих производителей в расширение ассортимента. Особенно активно развивались энергетики — количество SKU в этой категории заметно увеличилось. Также в группе напитков активно развивается и «вкусовая» история — например, в категории воды, соответствующий сегмент которой вырос за год более чем на 50%, что свидетельствует о формировании новой ниши в индустрии.

- Фрукты и овощи. Эта категория показывает стабильный двузначный рост, который можно было бы «списать» на инфляцию, однако по темпам роста продаж и в натуральном выражении этот рынок вошел в топ-15 индустрий. Причем в 2024 году он был обусловлен не только сезонными факторами и ростом располагаемых доходов покупателей, но и ускорением развития онлайн-продаж. Сегодня уже более 6% продаж свежих фруктов и овощей осуществляется через маркетплейсы и интернет-магазины (+1,2 п.п. год к году), что связано с быстрой трансформацией восприятия канала и качества доставки среди покупателей.

- Готовая еда. В последние годы готовая еда и тренд на удобство завоевывают все большую популярность среди покупателей. На этом фоне ритейлеры активно трансформируют торговые форматы, внедряя зоны кафе в магазинах, расширяя линейки готовых блюд и делая фокус на свежих продуктах. Увеличивается популярность комплексных обедов, хлебобулочных изделий, супов и салатов, что позволяет потребителям экономить время на приготовлении пищи и при этом получать сбалансированный рацион. Благодаря этому доля продаж готовой еды среди всей скоропортящейся продукции в 2024 году выросла уже до 7,5%, а динамика составила почти +30% в денежном выражении.

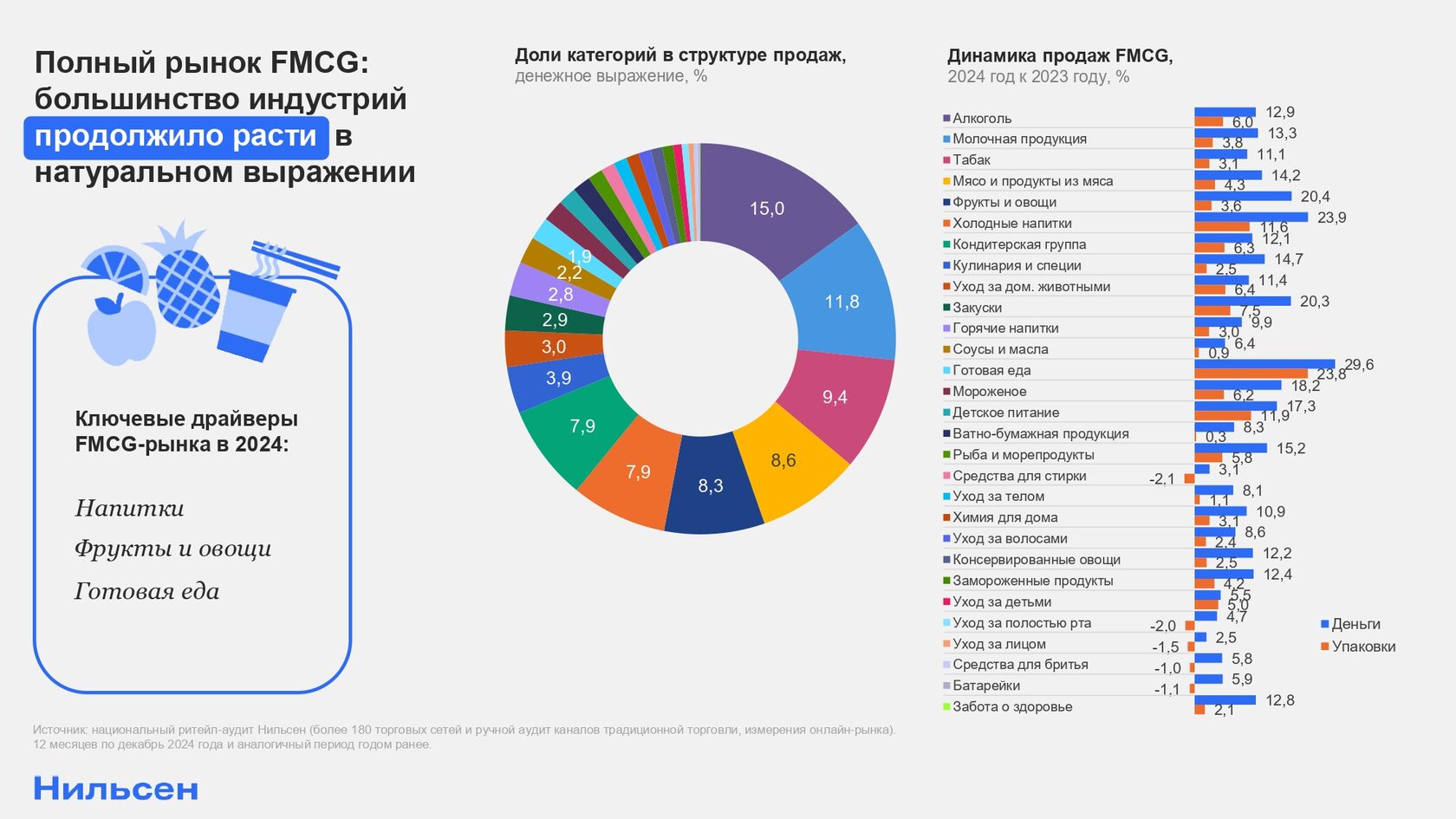

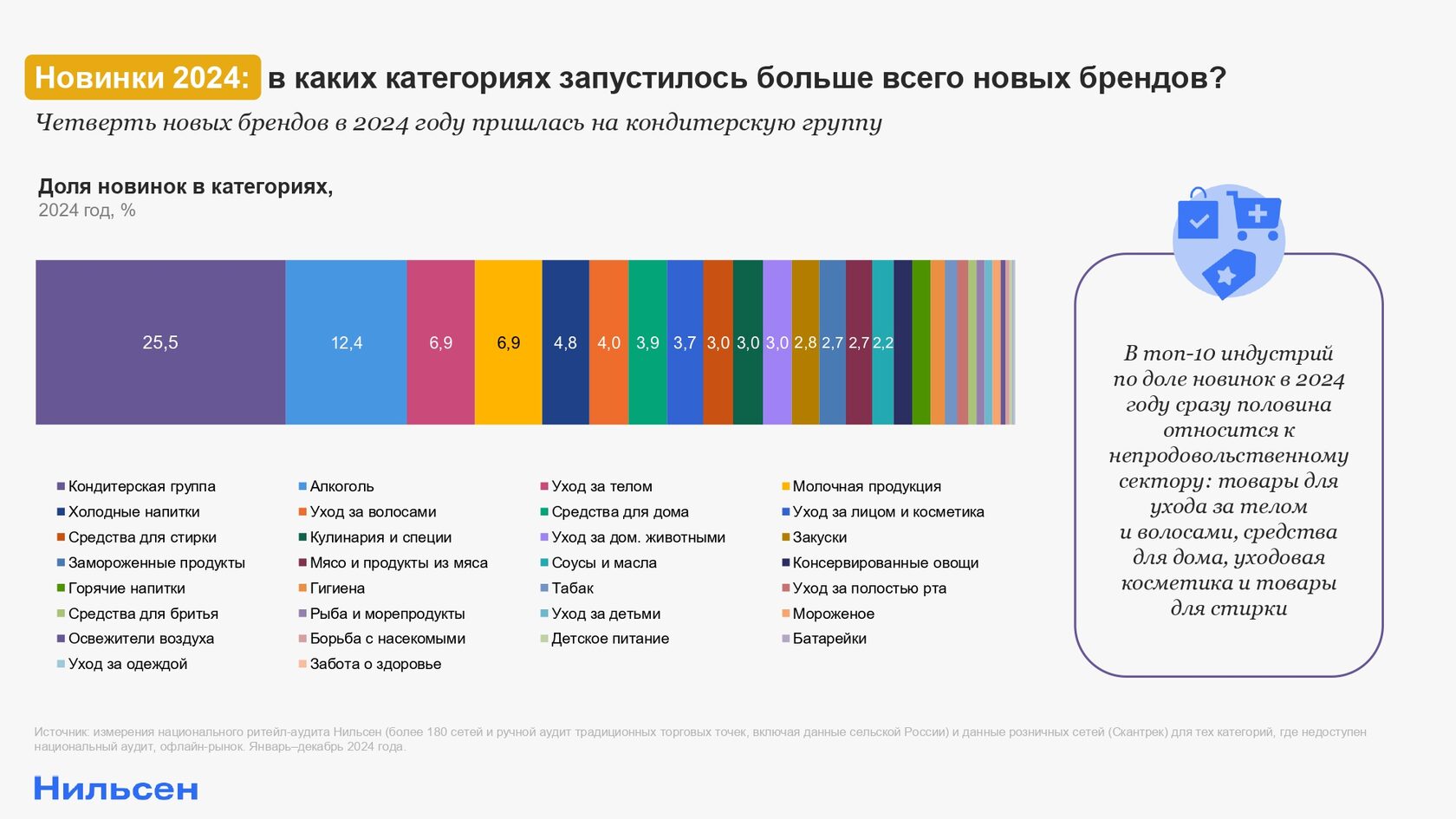

3. Запуск новых брендов на фоне консолидации ассортимента

Отдельного внимания заслуживает еще один тренд — продолжающееся развитие ассортимента и запуск новинок. За прошедший год на FMCG-рынке появилось 11 912 новых брендов, включая выходы существующих игроков в новые сегменты и ситуации потребления. Интересно, что по сравнению с предыдущими периодами активизировались запуски в непродовольственном секторе — сразу половина среди топ-10 индустрий по доле новинок пришлась на средства по уходу за телом, волосами, лицом, а также товары для уборки и стирки.

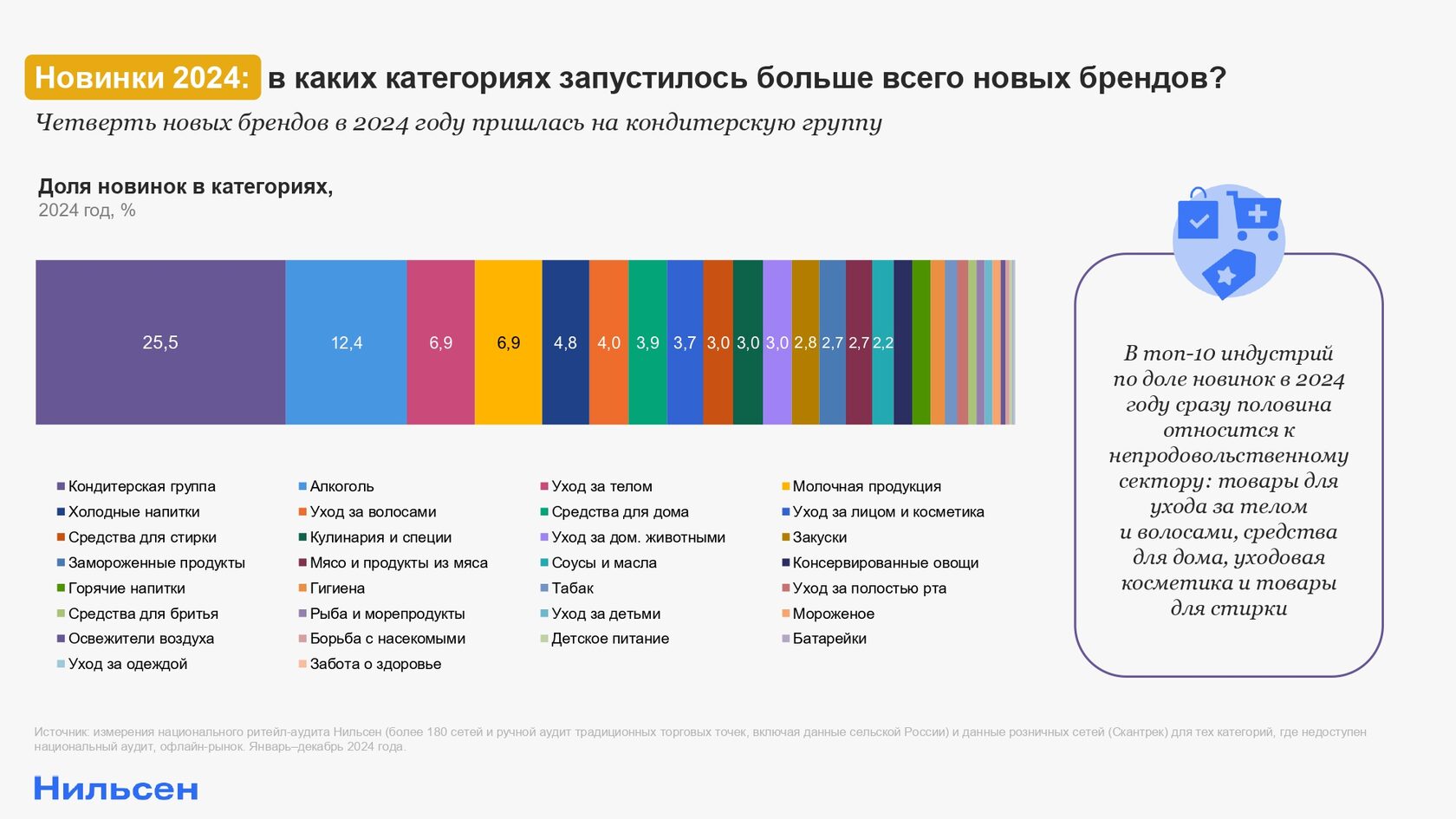

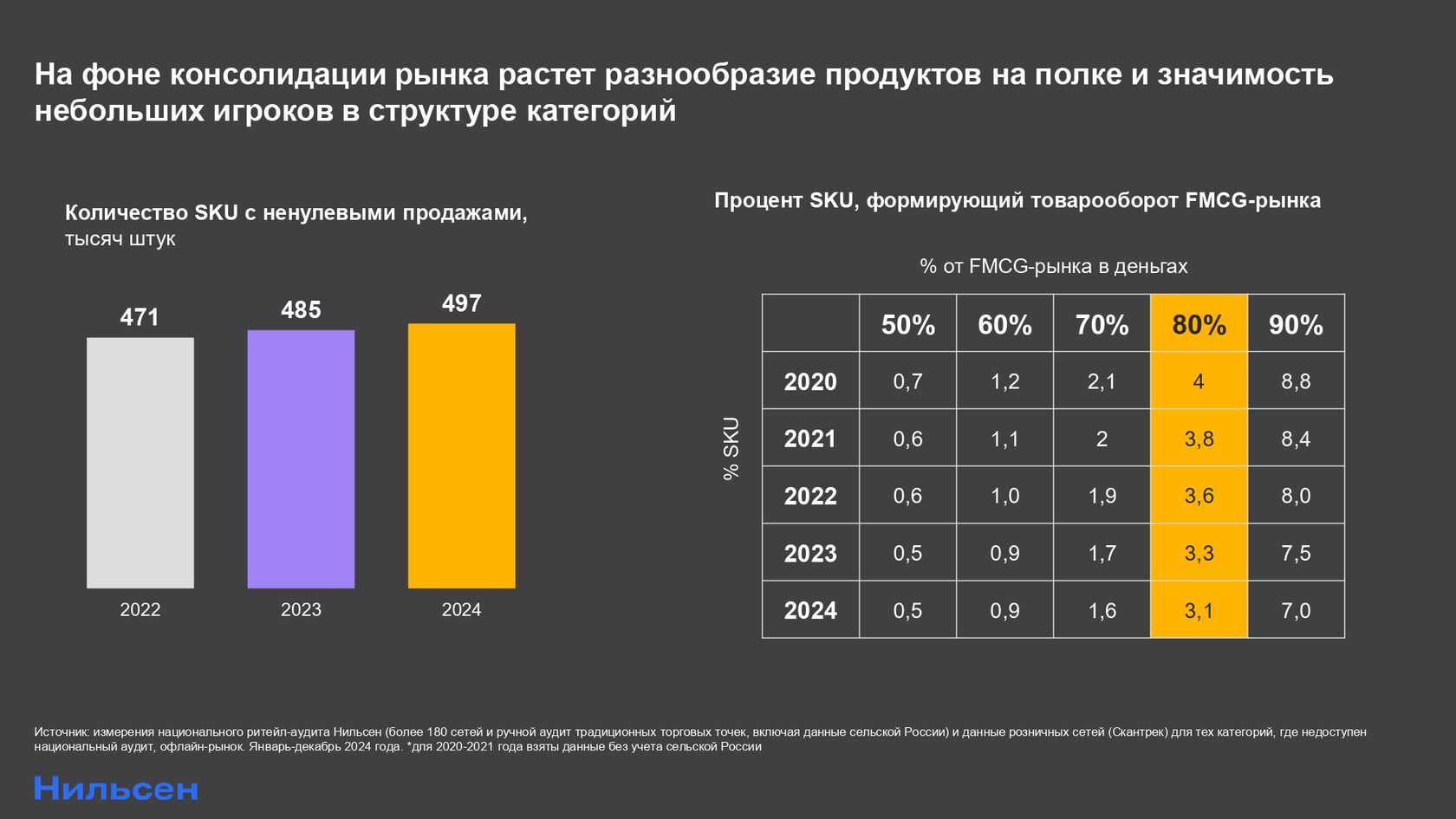

Однако на фоне запусков отчетливо прослеживаются два тренда: 16% FMCG-брендов, запущенных в 2023 году, уже исчезли из магазинов. Это связано с привычной для игроков оптимизацией полки: сейчас производители по большей мере уже завершили самый масштабный этап вывода новинок в те ниши, которые высвободились на волне ухода зарубежных брендов ранее, и теперь работают в этом направлении более точечно, шаг за шагом закрывая появляющиеся потребности среди покупателей. Одновременно и ритейлеры пришли к той точке, в которой можно сделать выводы об успехе ранее запущенных марок — и в условиях ограниченности полочного пространства выводят с него те, которые не пользуются популярностью у покупателей.

Помимо ротации ассортимента, на FMCG-рынке параллельно происходит и консолидация: если в 2020 году 80% товарооборота на рынке формировали 4% SKU, то сейчас их количество снизилось уже до 3%. А значит, на этом фоне ритейлерам важно грамотно управлять ассортиментом, балансируя между новинками, интересными покупателю и удовлетворяющими его специфичные потребности, и востребованными продуктами на полке, а также учитывать психологические изменения в восприятии покупателей. За последние два года сильно изменились и уровни ценовых порогов брендов, и эластичности категорий внутри различных каналов торговли, что сильно влияет на то, каких результатов продаж удается добиться игрокам.

4. Каналы торговли: новая ступень регионализации и онлайн-продаж

Еще один тренд, который ярко проявился на рынке в 2024 году — регионализация торговли и усиление локальных брендов, которые формируют уникальную ассортиментную матрицу в зависимости от географии продаж. Это происходит как за счет растущего спроса в регионах, так и благодаря структурному изменению ритейла и активному открытию новых магазинов и форматов, в том числе от крупнейших федеральных сетей.

На фоне такой экспансии основным фактором развития для быстрорастущих каналов (супермаркетов, минимаркетов, хард-дискаунтеров) в 2024 году стало увеличение числа торговых точек. И несмотря на то, что темпы роста продаж в регионах постепенно замедляются, их потенциал еще не исчерпан — и ключевые игроки активно используют этот потенциал как в офлайн-, так и в онлайн-канале.

Что касается онлайн-торговли, то в 2024 году она продолжила демонстрировать двузначные темпы роста, в отдельных регионах достигая более 40%. Сейчас интернет-магазины обеспечивают удобство, персонализированные предложения и широкий ассортимент товаров даже в малонаселенных пунктах, что делает их особенно привлекательными для потребителей в самых разных географиях. Однако по мере развития этот канал переходит от экстенсивного расширения за счет новых покупателей и новых территорий к интенсивному, выражающемуся в увеличении доли продаж и значимости канала для покупательской корзины.

При этом на дальнейшее развитие онлайн-рынка указывает практически любой сегмент FMCG: значимость интернет-продаж для продовольственного сектора растет, а драйвером такого роста становятся «свежие» категории — молочные товары, мясо и мясные продукты и т.д, которые имеют наибольшую долю и самый высокий вклад в развитие онлайн-продаж всего рынка FMCG. А если говорить про непродовольственный сектор, то в нем уже практически 30% оборота приходится на онлайн-продажи.

Как начинается 2025 год для ритейла?

Одновременно с этим за магистральными направлениями работы не стоит забывать и о том, насколько важным в текущих условиях становится более глубокое изучение своей аудитории и ее сегментация на микрогруппы. Рациональность потребителей и одновременная готовность к тратам приводят к развитию на первый взгляд противоречащих тенденций на рынке: экономии и отказу от привычных товаров в пользу других, в том числе более дорогостоящих, «удобных» или «здоровых», интерес к блюдам ресторанного уровня и переключение на домашнее потребление, поиск эксклюзивного импорта при одновременной поддержке локальных брендов и не только.

Все это в совокупности говорит о том, что покупатели становятся более осознанными в выборе брендов (включая премиальные или персонализированные товары), стремятся к удовлетворению эмоциональных потребностей, обращают внимание на соотношение цены и качества и более тщательно анализируют предложения на рынке. На этом фоне производителям в 2025 году придется не только искать баланс между ценовой доступностью и сохранением маржинальности, но и подстраиваться под новые потребности покупателей, которые порой становятся все более нишевыми и гипер-персонализированными.